انواع اوراق بهادار در بازار بورس ایران از سکه تا نفت

یکی از اهرم های مالی، اوراق بهادار است که در بازار بورس، مورد داد و ستد فعالان اقتصادی در بخش خصوصی و دولتی قرار می گیرد. شما می توانید اوراق بهادار را با قیمت های مختلف خریداری واز سود تضمینی آن در بازه زمانی کم، بهره مند شوید. حتی می توانید سکه هایی که در خانه نگهداری می کنید را تبدیل به اوراق بهادار کنید تا حمل و نگهداری آن آسان باشد.

معامله اوراق بهادار

اوراق بهادار را میتوان در بازار بورس ایران، مورد معامله قرار داد. فرق اوراق بهادار با یک برگه سهم آن است که دارنده یک برگه سهم، الزاما، مالک سهام نیست و باید اصالت وی، راستی آزمایی و احراز صلاحیت شود. یعنی اگر شما برگه سهم دوست خود را داشته باشید و به کارگزاری بروید برای فروش و نقد کردن آن، چون مالک اصلی، شما نیستید، هیچ برگه برای شما بی ارزش است. اما معمولا در اوراق بهادار، دارنده برگه ، مالک آن است. مخصوصا در اوراق بی نام و قابل انتقال به غیر که معاف از مالیات است.

در واقع، اوراق بهادار، نشان دهنده یک نوع طلب کاری است. چه از نهاد دولتی، چه از شهرداری یا نهاد خصوصی. اوراق بهادار، از هر نوع که باشد، خواه به صورت سهام، اوراق قرضه یا مشارکت یا اختیار معامله، ارزش مالی در بازار سرمایه دارد. حتی اگر مثل نمونه ای که درباره برگه سهام ذکر کردیم، کارکرد متفاوتی داشته و روش معامله گری آن فرق کند.

منظور از اوراق بدهی چیست؟

منظور از اوراق بدهی، همان اوراق قرضه است. اوراقی است که شرکت ناشر، یعنی صادر کننده و تولید کننده برگه، تضمین می کند که مبلغ مشخصی در زمان مشخصی، به دارنده برگه، پرداخت کند و در سررسید، اصل مبلغی که برای خرید اوراق پرداخت شده است، به صاحب اوراق، عودت دهد. معمولا دولت ها برای تامین مالی پروژه ها و طرح های صنعتی، از این روش استفاده میکنند.

شما به عنوان دارنده اوراق، بستانکار بوده و اصل و سود سرمایه خود را دریافت خواهید کرد. اما، توجه داشته باشید که در این حالت، هیچ مالکیتی روی پروژه یا طرحی که به واسطه آن، نسبت به خرید اوراق اقدام کردید، ندارید. مثلا اگر اوراق مشارکت طرح توسعه پتروشیمی فلان نقطه کشور را خریداری کنید، هیچ مالکیتی در سود و زیان پروژه نداشته و فقط در سررسید، سود دریافت میکنید.

اگر خواهان مالکیت و سرمایه گذاری در یک پتروشیمی هستید، باید نسبت به خرید و فروش سهام شرکت های پترو-پالایشی در بورس ایران اقدام کنید.

انواع اوراق بدهی

اوراق بدهی، انواع مختلفی دارد:

- اوراق خزانه دولتی

- اوراق صکوک شرکتی

- اوراق مشارکت دولتی

- اوراق مشارکت شرکتی

- اوراق مرابحه

- اوراق استصناع

- اوراق منفعت

- اوراق سلف موازی استاندارد

- گواهی سپرده

- سهام ممتاز

- اوراق بهادار وثیقه ای

علت این که به این اوراق، بدهی گفته می شود آن است که ویژگی مختلف دارند. چون، تامین مالی بنگاه ها را انجام می دهند، آن ها را به دارنده اوراق، بدهکار میکند. متقاضی اصلی اوراق بدهی، دولتها و شهرداری ها و نهادهای وابسته به دولت است و تضمین هایی هم از طرف بانک مرکزی برای نقدشوندگی آن، داده میشود.

قراردادهای مشتقه

از دیگر انواع اوراق بهادار، قراردادهای مشتقه است. به نوعی از قراداد اطلاق میشود که ارزش خود را از دارایی پایه مثل کالای فیزیکی میگیرد. در واقع، اوراق مشتقه، نوعی اوراق بهادار محسوب میشوند که ارزش آن، مرتبط با یک یا چند دارایی وابسته است و از آن، مشتق میگیرد. در این قرارداد، دو شخص حقیقی یا حقوقی، نسبت به یک یا چند کالا، معامله میکنند.

قراردادهای مشتقه در بورس، استانداردسازی شده و روش و کارکرد خرید و فروش و پرداخت کارمزد کارگزاری و بورس و مالیات آن مشخص است. اوراق مشتقه اصلی به شرح زیر است:

- قراداد سلف

- قرارداد آتی

- قرارداد اختیار معامله

- قرارداد معاوضه

اوراق قرضه و ماده ۵۲ قانون تجارت

ورقه قرضه، عبارت است از برگه قابل معامله که مبلغی وام با بهره معین را معرفی می کند که کلیه یا بخشی از آن در موعد معین باید مسترد شود. اوراق قرضه طبق قانون تجارت، قابل تعویض با سهام شرکت در بازار بورس است.

شرایط صدور اوراق قرضه

برای صدور اوراق قرضه، رعایت شرایط زیر از طرف شرکت سهامی الزامی است:

- نوع شرکت باید شرکت سهامی عام باشد، بنابراین و به طور کلی شرکتهای سهامی خاص از صدور اوراق قرضه محروم شدهاند.

- از تاریخ ثبت شرکت دو سال تمام گذشته باشد.

- اجازه انتشار و صدور اوراق قرضه باید در اساسنامه شرکت قید شده باشد. در صورت عدم تصریح این موضوع در اساسنامه، بنا به پیشنهاد هیئت مدیره و اجازه و تصویب مجمع عمومی فوق العاده و اصلاح اساسنامه میتوان به صدور اوراق قرضه اقدام کرد.

چگونه اوراق بهادار خرید و فروش کنیم؟

برای خرید و فروش اوراق بهادار در بورس، موارد زیر را در نظر داشته باشید:

- به یکی از ۱۰۶ کارگزاری رسمی بورس در ۳۱ استان کشور مراجعه کنید. هیچ فرقی با هم ندارند.

- شناسنامه و کارت ملی را همراه برده و فرم درخواست کد بورس را تکمیل کنید.

- ظرف ۲۴ ساعت، کد بورس و دسترسی معاملات آنلاین برای شما صادر خواهد شود.

- وارد سایت com شده و با کارکرد آن آشنا شوید.

- از طریق گزینه ذره بین بالای صفحه، انواع اوراق بهادار را جستجو کنید و وارد نماد مربوطه شوید.

انواع اوراق سلف در بازار بورس ایران برای خرید در دسترس شما است

یکی از انواع اوراق بهادار، اوراق سلف موازی استاندارد است. اگر شما، کلمه «سلف» را در سامانه tsetmc وارد کنید، فهرست کلیه اوراق سلف و اوراق سلف موازی استاندارد به نمایش در میآید. هر اوراق، مثل هر شرکت در بورس ایران، با یک نماد، شناخته میشود.

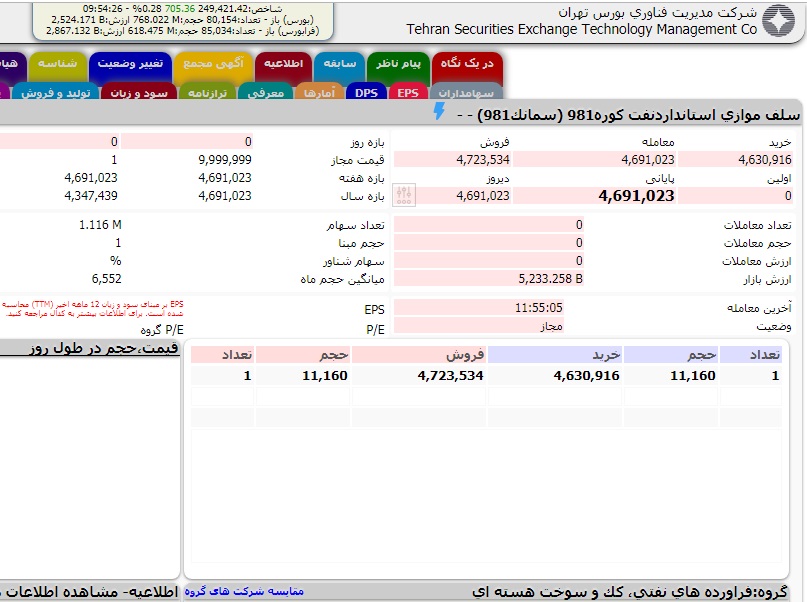

تابلو یکی از اوراق قابل خرید در بورس: سمانک

- سلف موازی استاندارد نفت کوره۹۸۱ با نماد سمانک۹۸۱

- سلف موازی استاندارد نفت کوره ۹۸۲ با نماد سمانک۹۸۲

- سلف موازی استاندارد نفت کوره ۹۹۱ با نماد سمانک۹۹۱

- سلف موازی برق ماهتاب گستر۹۹۱ با نماد سماه۹۹۱

- سلف نفت خام سبک داخلی۹۸۱ با نماد سنفت۹۸۱

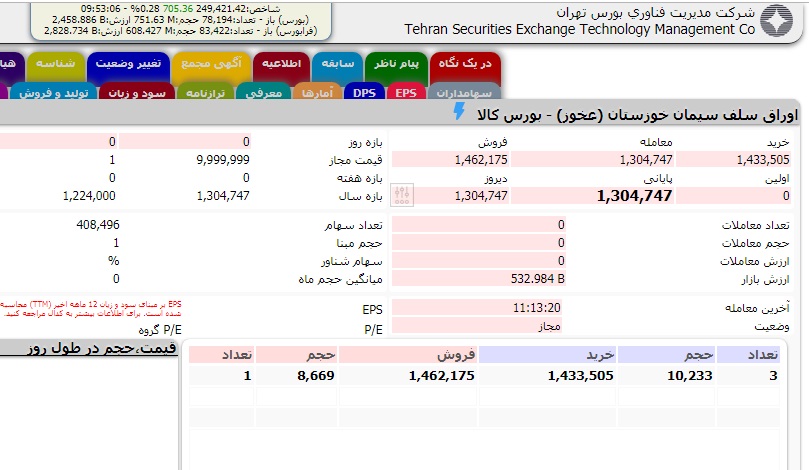

- اوراق سلف سیمان خوزستان با نماد عخوز.

شرکتهای مختلف در بازار، دارای اوراق سلف و اوراق سلف موازی استاندارد گوناگون هستند که هر یک، قیمت و کارکرد و ماموریت خاص خود را داشته و شما بایستی با اگاهی از هر نماد، نسبت به خرید و فروش اوراق اقدام کنید.

مثلا، نماد سمانک۹۸۱ را نگاه کنید. مربوط به نفت کوره است که ۱.۱۱ میلیون قطعه اوراق است و قیمت هر برگه نیز ۴ میلیون و ۵۴۳ هزار و ۳۷۲ ریال در ۹ خرداد ماه ۹۸ اعلام شده است. توجه کنید که اوراق بهادار در بورس، بر خلاف قیمت سهام شرکتهای پذیرفته شده در بازار بورس و فرابورس که دامنه نوسان ۵ تا ۱۰ درصد در روز دارند، دامنه نوسان نداشته و حجم مبنا هم ندارند.

خرید اوراق سکه در بورس کالا

در واقع با یکی از تفاوتهای معامله گری سهام و اوراق بهادار در بورس آشنا شدید که در اوراق سلف، دامنه نوسان قیمتی نداریم. اما در صکوک، داریم. اوراق سکه هم می توانید بخرید.