بانکداری دیجیتال یعنی بانکداری مشتری محور

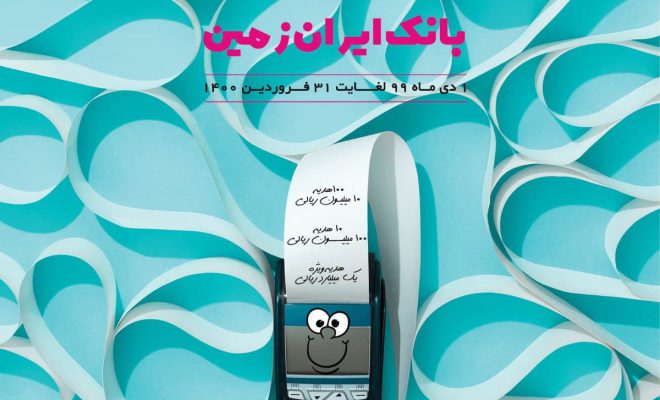

خرین پنل همایش هشتم در روز دوم با عنوان “بانکداری آیا دیجیتال؟” در سالن اصلی همایش برگزار شد و سید مهدی حسینی عضو هیئتمدیره بانک سپه، محمد مظاهری مدیرعامل شرکت توسن تکنو، فرهاد فائز معاون بازاریابی و فروش شرکت خدمات انفورماتیک، مرتضی ترک تبریزی مدیر فناوری اطلاعات بانک ملت، فرهاد اینالویی معاون مدیرعامل در امور فناوری اطلاعات بانک ایران زمین و حامد قنادپور مدیرعامل شرکت ارتباط فردا بهعنوان مدیر پنل در این پنل حضور داشتند.

قنادپور پنل را با این سوال آغاز کرد که آیا وضعیت بانکداری دیجیتال در ایران مطلوب است یا خیر و از اعضا خواست که فقط با بله یا خیر به آن پاسخ دهند.

اینالویی، مظاهری و خود قنادپور پاسخشان به این سوال منفی بود و ترک تبریزی و حسینی پاسخ مثبت دادند و فائز هم به نظرش فقط ۳۰، ۴۰ درصد وضعیت بانکداری دیجیتال ما مثبت است و در ادامه هر کدام دلایل پاسخ خود را توضیح دادند.

به عقیده اینالویی بانکداری دیجیتال یعنی بانکداری مشتری محور و اینکه در اکوسیستم بانکداری دیجیتال فینتکها حضور دارند و نوآوری جریان دارد. او در ادامه میگوید:”اگر تمامی این ویژگیها را در صنعت خودمان ببینیم میتوانیم بگوییم که بانکداری ما دیجیتال است. هرچند که این شرایط در حال حاضر در کشور مهیا نیست ولی به این سمت حرکت کردهایم.”

اینالویی با بیان اینکه مدل پیادهسازی بانکداری دیجیتال در بانکهای بزرگ و کوچک متفاوت است و توضیح میدهد: “فرایند دیجیتالی شدن در بانکهای کوچک بهتر است از بخش پرداخت آغاز شود و بعدا به سمت شعبه و غیره برود ولی بانکهای بزرگ باید از سرویسهای تسهیلات شروع کنند.”

ترک تبریزی هم بانکداری دیجیتال را تحولی در بانکها میداند و باید ببینیم که در مسیر این تحول قرار داریم یا نه. او دلیل پاسخ مثبتش را در این میداند که صنعت بانکی ما درگیر مسائلی چون فینتکها و مشتری محور بودن است و اینکه ماژولها و فرهنگهای مربوط به بانکداری دیجیتال یک روزه به دست نمیآید و یک فرایند ادامهدار است.

او میگوید: “خوشبختانه ما در این مسیر در حرکت هستیم”

به عقیده ترک تبریزی ما باید روی سازمانهای بیرونی تاثیر بگذاریم چراکه سازمانهای بیرونی هنوز آماده نیستند و باید ماژولهای مختلف بانکداری دیجیتال را در بانکهای خود پیادهسازی کنیم.

فائز هم معتقد است که باید به اجزای بانکداری دیجیتال در کشور نگاه کرد و دید که وضعیت آن در کشور ما چگونه است.

او در ادامه صحبتهایش گفت:”باید کانالهای مختلفی برای ارائه سرویس به مشتری در کشور وجود داشته باشد و این موضوع در بانکداری دیجیتاد اهمیت دارد.همچنین در بانکداری دیجیتال شعبه دیگر اهمیت خود را از دست میدهد و باید گفت که این اتفاقات در کشور ما به طور بسیار آهسته در حال رخ دادن است. اما برای مثال در مور تشخیص هویت دیجیتال، بیگ دیتا و آنالیز اطلاعات مشتری کار چندانی در بانکها انجام نشده است و برای همین میتوان گفت که تنها بخش کمی از صنعت ما دیجیتالی شده است.”

اما فائز ارتباط میان در خطر بودن بانکها با بانکداری دیجیتال را غلط میداند و معتقد است که بانکهای ما همین حالا هم در خطر هستند و اشکال کار از نحوه نامطلوب کسبوکارهاست. او در همین بخش هم اشارهای به وضعیت نادرست کارمزدها کرد.

مظاهری هم بانکداری دیجیتال را بهصورت یک راهکار میبیند که در کشور ما بهخوبی درک نشده است و دقیقا نمیدانیم که از آن چه میخواهیم. او در ادامه توضیحاتش گفت:”در همه جای دنیا بانکداری در حال کوچک شدن و تحت فشارهای اقتصادی و مالی است و در کشور ما هم بانکها مشکلات کارآمدی اقتصادی دارند اما به بانکداری دیجیتال بهعنوان راهکاری برای نجات بانکداری نگاه نمیشود. پس مسئله اصلی نوع نگرش ماست.”

به عقیده مظاهری یک تعبیر و شناخت یکسان در مورد بانکداری دیجیتال وجود ندارد.

حسینی از الزام و اجبار به سمت دیجیتالی شدن گفت و اینکه این الزامات براساس دستورالعملها و فرایندهای بهینه صورت نگرفته است. حسینی میگوید که وضعیتبانکداری دیجیتال در کشور ما چندان هم منفی نیست. او توضیح داد:”اگر بخواهیم از سمت سیستم بانکداری بسته به سمت اکوسیستم بانکداری باز حرکت کنیم باید به الزامات آن هم تن دهیم پس وقتی بازیگران جدید ورود پیدا میکنند باید یک قاعده بین ذینفعان جدید مطرح شود.

قنادپور هم در ادامه توضیحات اعضای پنل گفت که ما در دیجیتال کردن ارائه سرویس به مشتریان خوب عمل کردیم اما در مورد مفهوم بانکداری دیجیتال خوب نبودهایم.